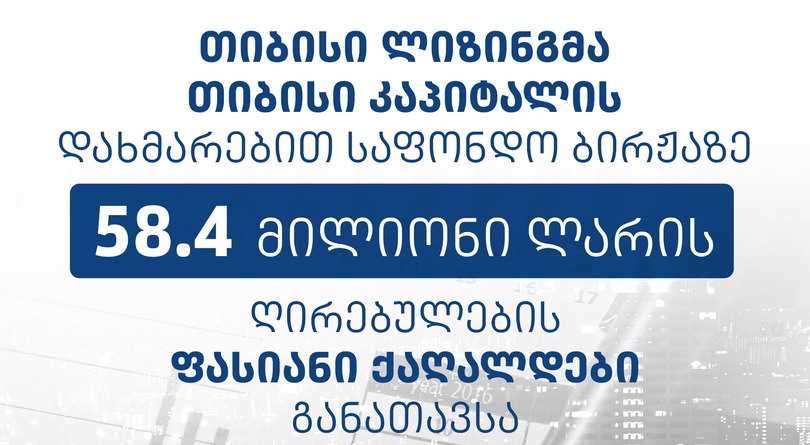

თიბისი ლიზინგმა, თიბისი კაპიტალის დახმარებით, საფონდო ბირჟაზე 58.4 მილიონი ლარის ობლიგაციები განათავსა

ფოტო: TBC

თიბისი კაპიტალის მხარდაჭერით, თიბისი ლიზინგმა საჯარო ემისიის სახით 58.4 მილიონი ლარის ოდენობის ობლიგაციები განათავსა საქართველოს საფონდო ბირჟაზე. ეს არასაბანკო ფინანსურ ინსტიტუტებს შორის ლარში დენომინირებული ყველაზე დიდი საჯარო ემისიაა, რომელიც საქართველოში აქამდე განხორციელებულა.

ობლიგაციებში ინვესტირება ქართულმა კომერციულმა ბანკებმა განახორციელეს, რომლებიც ფასიან ქაღალდებს ეროვნული ბანკიდან ლარის დამატებითი რესურსის მოსაზიდად იყენებენ. ობლიგაციების საერთო ღირებულება ამ ეტაპისათვის 58.4 მილიონი ლარია, თუმცა მომავალში მისი 70 მილიონ ლარამდე გაზრდაა დაგეგმილი.

მნიშვნელოვანია, რომ თიბისი ლიზინგმა მოახერხა არსებული ვალდებულებების გახანგრძლივება 18 თვიდან 36 თვემდე. ფასიანი ქაღალდის პროცენტი ცვლადია და შეადგენს თბილისის ბანკთაშორის 3-თვიან განაკვეთს დამატებული 3.25%.

ემისია იმითაც არის გამორჩეული, რომ ობლიგაციები უზრუნველყოფილია თიბისი ლიზინგის პორტფელით და ამ მხრივ ინვესტორი უფრო დაცულია, ვიდრე არაუზრუნველყოფილი ფასიანი ქაღალდების შემთხვევაში. ინვესტიციის განხორციელება ლიკვიდურ ფასიან ქაღალდში ინვესტორებს მოქნილობას ანიჭებს და მათ საკუთარი პორტფელის დივერსიფიკაციის შესაძლებლობას აძლევს.

"თიბისი კაპიტალის მიერ თიბისი ლიზინგის ბონდების გამოშვება მნიშვნელოვანი ტრანზაქციაა რამდენიმე მიზეზის გამო. აღსანიშნავია, რომ ეს არის საქართველოში არა საერთაშორისო ფინანსური ინსტიტუტის მიერ გამოშვებული ყველაზე დიდი ემისია. ტრანზაქცია მნიშვნელოვანია ინვესტორი ბანკებისთვისაც, რადგან მათ საშუალება აქვთ ემიტენტის სესხების ობლიგაციებში გადატანით ლარის დამატებითი რესურსი მოიზიდონ ეროვნული ბანკიდან. ასევე, ეს არის უზრუნველყოფილი ობლიგაციების ემისიის ერთ-ერთი იშვიათი შემთხვევა, რაც ბაზარზე ხშირად არ ხდება. ობლიგაციები უზრუნველყოფილია სალიზინგო პორტფელით, რაც ინვესტორების საკრედიტო რისკს დამატებით ამცირებს. ტრანზაქცია თიბისი კაპიტალსა და ემიტენტ კომპანიას შორის თანამშრომლობის კარგი მაგალითია, რომელიც კიდევ ერთი წინგადადგმული ნაბიჯია ჩვენს ქვეყანაში ფასიანი ქაღალდებით ვაჭრობის განვითარების საქმეში", — განაცხადა მერი ჩაჩანიძემ, თიბისი კაპიტალის მმართველმა დირექტორმა.

"მოხარული ვართ, რომ თიბისი ლიზინგის ფასიანი ქაღალდი თიბისი კაპიტალის მეშვეობით წარმატებით განთავსდა საფონდო ბირჟაზე. თიბისი ლიზინგი აღნიშნული ობლიგაციებიდან მიღებულ რესურსს მოკლევადიანი სესხების რეფინანსირებისთვის მიმართავს და ასევე, გაზრდის ლარში მოზიდული რესურსების საერთო მოცულობას, რაც დღეს განსაკუთრებით პრობლემურია ადგილობრივ ბაზარზე. ამასთანავე, თიბისი ლიზინგის მხრიდან განაცხადი საჯარო შეთავაზებაზე იმის დასტურია, რომ ჩვენი კომპანია ინვესტორებისთვის უფრო გამჭვირვალე და ხელმისაწვდომი ხდება. ეს არის 3 წლიანი უზრუნველყოფილი ფასიანი ქაღალდი, სადაც ინვესტორი უფრო დაცულია", — განაცხადა გაგა გოგუამ, თიბისი ლიზინგის გენერალურმა დირექტორმა.

თიბისი ლიზინგის მიერ ობლიგაციების გამოსყიდვა განთავსებიდან 3 წელიწადში — 2023 წლის მარტში მოხდება. კომპანიას ობლიგაციების ვადაზე ადრე გამოსყიდვის უფლება გამოშვებიდან 1 წლის შემდეგ აქვს.

ეროვნულმა ბანკმა ემისიის პროსპექტი ფასიანი ქაღალდების გამოშვების თაობაზე 17 მარტს დაამტკიცა, ხოლო განთავსება 20 მარტს განხორციელდა. ტრანზაქცია საქართველოში კოვიდ-19-ის ადრეული გავრცელების პარალელურად დაიხურა, რაც ინვესტორებისა და ეროვნული ბანკის მიერ ოპერატიულად შესრულებული სამუშაოს შედეგია.

-

გოეთეს ისტორიულ კოლექციაში 40 მლნ წლის წინანდელი ჭიანჭველა აღმოაჩინეს გოეთეს ისტორიულ კოლექციაში 40 მლნ წლის წინანდელი ჭიანჭველა აღმოაჩინეს

გადახედვა

გადახედვა

-

შემდეგი პოდკასტი: როგორი იყო სამყაროს დასაწყისი შემდეგი პოდკასტი: როგორი იყო სამყაროს დასაწყისი

-

Creator-ის გამარჯვებული ცნობილია — უყურეთ პროექტის ფინალურ ეპიზოდს საქართველოს ბანკის YouTube არხზე Creator-ის გამარჯვებული ცნობილია — უყურეთ პროექტის ფინალურ ეპიზოდს საქართველოს ბანკის YouTube არხზე

-

დააფიქსირეს ობიექტი, რომელიც შეიძლება დედამიწის ზომის ეგზოპლანეტა იყოს დააფიქსირეს ობიექტი, რომელიც შეიძლება დედამიწის ზომის ეგზოპლანეტა იყოს

გადახედვა

გადახედვა

-

ქვიზი: გამოიცანი სერიალი საჭმლით ქვიზი: გამოიცანი სერიალი საჭმლით

-

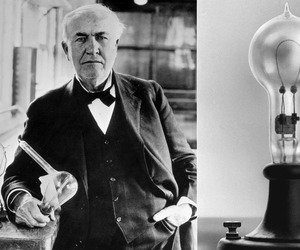

კვლევის თანახმად, ტომას ედისონმა შეიმუშავა მასალა, რომელიც ოფიციალურად მხოლოდ 125 წლის შემდეგ შექმნეს კვლევის თანახმად, ტომას ედისონმა შეიმუშავა მასალა, რომელიც ოფიციალურად მხოლოდ 125 წლის შემდეგ შექმნეს

გადახედვა

გადახედვა

-

საქართველოს ბანკის პარტნიორმა კომპანიებმა საერთაშორისო გამოფენა Gulfood Dubai 2026-ში მიიღეს მონაწილეობა საქართველოს ბანკის პარტნიორმა კომპანიებმა საერთაშორისო გამოფენა Gulfood Dubai 2026-ში მიიღეს მონაწილეობა

-

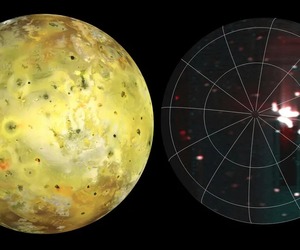

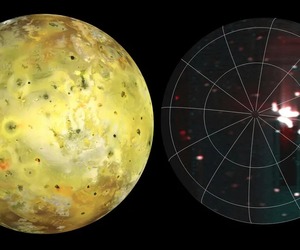

NASA-ს ზონდმა იუპიტერის თანამგზავრ იოზე უდიდესი ვულკანური ამოფრქვევა დააფიქსირა NASA-ს ზონდმა იუპიტერის თანამგზავრ იოზე უდიდესი ვულკანური ამოფრქვევა დააფიქსირა

გადახედვა

გადახედვა

-

იმერეთში ფრინველთა არალეგალურ სასაკლაოს საწარმოო პროცესი შეუჩერეს იმერეთში ფრინველთა არალეგალურ სასაკლაოს საწარმოო პროცესი შეუჩერეს

გადახედვა

გადახედვა

-

გიორგი გახარია: IPRM-ის შეხვედრაზე საოკუპაციო რეჟიმმა კიდევ ერთხელ გამოთქვა იმედი, რომ "ქართული ოცნება" დაშლის ჩორჩანას საგუშაგოს გიორგი გახარია: IPRM-ის შეხვედრაზე საოკუპაციო რეჟიმმა კიდევ ერთხელ გამოთქვა იმედი, რომ "ქართული ოცნება" დაშლის ჩორჩანას საგუშაგოს

გადახედვა

გადახედვა

-

საქართველოს ბანკის და კომაროვის სკოლის STEM ოლიმპიადის ონლაინ ტური გაიმართა საქართველოს ბანკის და კომაროვის სკოლის STEM ოლიმპიადის ონლაინ ტური გაიმართა

-

ამ პროცესს ექნება გრძელვადიანი და მძიმე შედეგები "ქართული ოცნების" რეჟიმისთვის — ზურა ჯაფარიძე "მოსკოვის მექანიზმის" ამოქმედებაზე ამ პროცესს ექნება გრძელვადიანი და მძიმე შედეგები "ქართული ოცნების" რეჟიმისთვის — ზურა ჯაფარიძე "მოსკოვის მექანიზმის" ამოქმედებაზე

გადახედვა

გადახედვა

-

ილონ მასკს SpaceX-ისა და xAI-ს გაერთიანება სურს ილონ მასკს SpaceX-ისა და xAI-ს გაერთიანება სურს

გადახედვა

გადახედვა

-

გერმანია მოუწოდებს საქართველოს, გააუქმოს ან შეცვალოს სადავო კანონები გერმანია მოუწოდებს საქართველოს, გააუქმოს ან შეცვალოს სადავო კანონები

გადახედვა

გადახედვა

-

"ოცნების" პარლამენტი "გრანტების შესახებ" კანონში ცვლილებების განხილვას მომავალი კვირიდან დაიწყებს "ოცნების" პარლამენტი "გრანტების შესახებ" კანონში ცვლილებების განხილვას მომავალი კვირიდან დაიწყებს

გადახედვა

გადახედვა

-

ბრიუს უილისმა არ იცის, რომ დემენცია აქვს, თუმცა ოჯახის წევრებს კვლავ ცნობს ბრიუს უილისმა არ იცის, რომ დემენცია აქვს, თუმცა ოჯახის წევრებს კვლავ ცნობს

გადახედვა

გადახედვა

-

ახალ რეკლამაში კოკა-კოლას სიმბოლოდ ქცეული თეთრი დათვი პეპსის ირჩევს — ნახეთ ვიდეო ახალ რეკლამაში კოკა-კოლას სიმბოლოდ ქცეული თეთრი დათვი პეპსის ირჩევს — ნახეთ ვიდეო

-

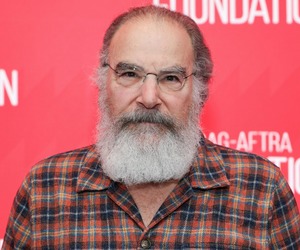

მენდი პატინკინი God of War-ის სერიალში ოდინის როლს შეასრულებს მენდი პატინკინი God of War-ის სერიალში ოდინის როლს შეასრულებს

გადახედვა

გადახედვა

-

ქვიზი: გამოიცანი წყლის ბინადარი ფოტოთი ქვიზი: გამოიცანი წყლის ბინადარი ფოტოთი

-

Good Boy-ის ცუგამ ადამიან მსახიობებს აჯობა და სამსახიობო ჯილდო მოიგო Good Boy-ის ცუგამ ადამიან მსახიობებს აჯობა და სამსახიობო ჯილდო მოიგო

გადახედვა

გადახედვა

-

შალვა პაპუაშილი: თსუ-ს და სტუ-ს გაერთიანებით სტუდენტებისთვის არაფერი შეიცვლება — ისინი იქნებიან ერთი დიდი უნივერსიტეტის სტუდენტები შალვა პაპუაშილი: თსუ-ს და სტუ-ს გაერთიანებით სტუდენტებისთვის არაფერი შეიცვლება — ისინი იქნებიან ერთი დიდი უნივერსიტეტის სტუდენტები

გადახედვა

გადახედვა

კომენტარები