როგორ ვივაჭროთ აქციებით?

აქცია ფასიანი ქაღალდია, რომელიც კომპანიის წილის მფლობელობას გამოხატავს — თუ აქციას ფლობ, ეს სააქციო საზოგადოების მეწილედ გაქცევს, რაც, თავის მხრივ, კომპანიის წარმატების შემთხვევაში, დივიდენდების მიღებას ან კომპანიის გადაწყვეტილებებში ხმის მიცემის საშუალებას იძლევა.

და მაინც, რა არის აქციები, როგორ ვივაჭროთ აქციებით და რა რისკები უნდა გავითვალისწინოთ?

აქციების ისტორია

ძველი რომაელები იყვნენ პირველები, ვინც აქციების მსგავს ინსტრუმენტს იყენებდნენ მოქალაქეების იმაში დასარწმუნებლად, რომ მათ საზოგადოებრივ საქმეებში ინვესტიცია ჰქონდათ ჩადებული. იმპერიის მიერ დაქირავებული კონტრაქტორები თავიანთი პროექტებისთვის ფულადი სახსრების მოსაზიდად აქციების მსგავს ინსტრუმენტს ყიდდნენ.

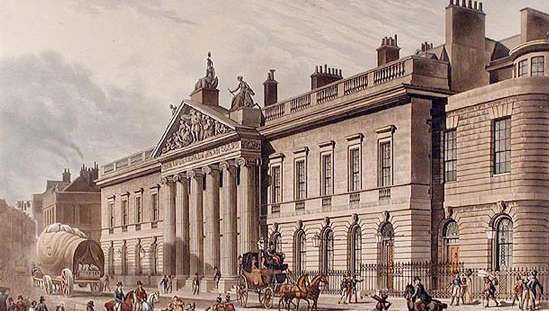

ბრიტანეთის ოსტინდოეთის კომპანია, ლონდონი

ფოტო: Thomas Hosmer Shepherd / Britannica

თუ მე-17 საუკუნეში გადმოვინაცვლებთ, ოსტინდოეთის კომპანია ითვლება პირველ სააქციო საზოგადოებად მსოფლიოში — ის ინდოეთის ოკეანესა და ევროპაში სასაქონლო პროდუქტებით ვაჭრობდა. დღევანდელი შეზღუდული პასუხიმგებლობის კომპანიაც ამ სააქციო საზოგადოების "შთამომავლად" ითვლება.

რა გამოარჩევს აქციებს სხვა საინვესტიციო ინსტრუმენტებისგან?

აქციების გარდა საფონდო ბირჟებზე სხვა მრავალი საინვესტიციო ინსტრუმენტით ვაჭრობენ, მათ შორისაა კორპორატიული და სახაზინო ობლიგაციები, ფიუჩერსები, ოფციონები, კრიპტოვალუტები თუ სასაქონლო პროდუქტები.

ობლიგაციები, აქციებისგან განსხვავებით, სავალო ფასიან ქაღალდებს წარმოადგენს, რაც იმას ნიშნავს, რომ ინვესტორები ობლიგაციის გამომშვებ კომპანიას ან სახელმწიფოს თანხას ასესხებენ და სანაცვლოდ პროცენტს იღებენ. განსხვავება იმაშიცაა, რომ ობლიგაციის მფლობელს არ აქვს კომპანიის მფლობელობაზე წილი, თუმცა უფრო მეტად დაცულია, ვიდრე აქციების მფლობელი.

კიდევ ერთი რამ განასხვავებს ობლიგაციებსა და აქციებს — აქციებით ბირჟებზე ვაჭრობენ, ხოლო ობლიგაციებით — ცენტრალიზებული ბირჟის გარეთ, ორმხრივი შეთანხმების საფუძველზე ვაჭრობენ ბროკერების ან სხვა ფინანსური შუამვლების დახმარებით.

ფიუჩერსები და ოფციონები კი დერივატებია, რაც იმას ნიშნავს, რომ მათი ფასი სხვა აქტივებზეა დამოკიდებული — მაგალითად სასაქონლო პროდუქტზე, წილებზე, ვალუტებზე და სხვა. ეს უფრო მეტად ვადიანი საფონდო კონტრაქტებია რაიმე სახის აქტივის განსაზღვრულ დროში ყიდვისა და გაყიდვის შესახებ და არ გულისხმობს თავად აქტივის ფლობას.

როგორ მუშაობს აქციების ბაზარი (საფონდო ბირჟა)?

აქციების ბაზარი ზოგადი ტერმინია და სხვადასხვა ბირჟის ერთობლიობას გულისხმობს — ამ ბირჟებზე აქციებით რეგულარულად ვაჭრობენ და მათ საჯაროდ უშვებენ.

აშშ-ში ყველაზე ცნობილი საფონდო ბირჟებია ნიუ იორკის საფონდო ბირჟა (NYSE), ნასდაქი, Better Alternative Trading System (BATS) და Chicago Board Options Exchange (CBOE). ეს ბირჟები, სხვა მსგავსებთან ერთად, აშშ-ს სააქციო ბაზარს ქმნიან.

საფონდო ბირჟებზე ვაჭრობის დასაწყებად საბროკერო კომპანიაში ანგარიში უნდა გახსნათ, რის შემდეგაც ნებისმიერი ტიპის აქტივით ვაჭრობას შეძლებთ.

ასევე იხილეთ:

რა სახის აქციებს ვიცნობთ?

ჩვეულებრივი აქციები

ჩვეულებრივი აქციების მთავარი უპირატესობა ისაა, რომ ის ხმის მიცემის უფლებას ითვალისწინებს — ერთი წილი, როგორც წესი, ერთ ხმას უდრის. ინვესტორები, რომლებიც ჩვეულებრივ აქციებს ფლობენ, კომპანიის ყოველწლიურ საერთო შეკრებებს ესწრებიან და კორპორაციულ და სტრატეგიულ საკითხებზე ხმას აძლევენ — ირჩევენ სამეთვალყურეო საბჭოს წევრებს ან სხვა მნიშვნელოვან გადაწყვეტილებებს.

პრივილეგირებული აქციები

ის ინვესტორები, რომლებსაც კომპანიის მართვასთან დაკავშირებულ პროცესებში მონაწილეობა არ აინტერესებთ და დივიდენდების მიღება სურთ, პრივილეგირებულ აქციებს ირჩევენ. ის ცოტათი ობლიგაციასაც წააგავს, რადგან პრივილეგირებული აქციების შემთხვევაში ფიქსირებულ დივიდენდებს სასესხო ვალდებულებების მსგავსად იხდიან.

როგორ დავიწყოთ აქციებით ვაჭრობა?

პირველ რიგში განსაზღვრე მიდგომა. ზოგიერთი ინვესტორი ინდივიდუალურ აქციებს ყიდულობს, ზოგიერთი კი უფრო პასიურ მიდგომას ემხრობა.

იმისათვის, რომ გაიგო, რომელი მიდგომა უფრო გამოგადგება, ქვემოთჩამოთვლილი წინადადებებიდან ამოირჩიე ერთი, რომელიც ყველაზე უფრო შეგეფერება:

- მე ანალიტიკური აზროვნება უკეთ გამომდის, მიყვარს ციფრები და კვლევა;

- მეზიზღება მათემატიკა და დავალებებს სკოლის დროსაც არ ვაკეთებდი;

- კვირაში რამდენიმე საათი შემიძლია ინვესტირებას დავუთმო;

- მიყვარს სხვადასხვა კომპანიის შესახებ სიახლეების კითხვა, თუმცა სურვილი არ მაქვს, ციფრებთან რამე კავშირი მქონდეს;

- ძალიან დაკავებული ვარ და აქციების ანალიზისთვის დრო სულაც არ მაქვს;

კარგი ამბავი ისაა, რომ რომელი წინადადებაც არ უნდა შეგეფერებოდეს, მაინც შეგიძლია კარგი ინვესტორი იყო. მთავარია, გაიგო — როგორ.

აქციებით ვაჭრობის სხვადასხვა გზები

ინდივიდუალურ აქციებში ინვესტირება მაშინ უნდა გადაწყვიტო, თუ მუდმივად საფუძვლიანი კვლევის დრო და სურვილი გაქვს. თუმცა, თუ კვარტლური ანგარიშები და მათემატიკური დათვლები მაინცდამაინც არ გაინტერესებს, ამაშიც არაფერია პრობლემური და შეგიძლია უფრო პასიური მიდგომა გამოიყენო.

საინდექსო ფონდები: ინდივიდუალური აქციების ყიდვის გარდა შეგიძლია ინვესტიცია იმ საინდექსო ფონდებშიც ჩადო, რომლებიც საფონდო ბირჟაზე განთავსებულ აქციებს აერთიანებს (მაგალითად S&P 500). საინდექსო ფონდები, როგორც წესი, დაბალი დანახარჯებით და საშუალოდ, წლიური 10%-იანი შემოსავლით ხასიათდება.

რობო-მრჩევლები ფინანსურ სამყაროში ბოლო დროს განსაკუთრებული პოპულარობით სარგებლობენ. ის საბროკეროა, რომელიც შენი ასაკის, რისკებისა და საინვესტიციო მიზნების შესაბამისად შენ სახელზე იწყებს ინვესტირებას. მას არამხოლოდ აქციების შერჩევა, არამედ გადასახადების გამოთვლა და ინვესტირების პროცესში ცვლილებების შეტანაც შეუძლია.

ამავე თემაზე:

რა თანხა უნდა ჩავდოთ ინვესტიციებში?

პირველ რიგში იმას გეტყვით, თუ რა თანხა არ უნდა ჩავდოთ. საფონდო ბირჟაზე იმ ფულის ადგილი არაა, რომელიც შენი მოკლევადიანი და საშუალოვადიანი მიზნების მისაღწევად აუცილებელია, თუმცა სწორად შერჩეული სტრატეგიით შესაძლებელია ისეთი პორტფელის შექმნა რომელიც მაღალ რისკებთან არაა დაკავშირებული. ამასთან, საფონდო ბირჟებზე ინვესტირება საბანკო დეპოზიტების ერთ-ერთი საუკეთესო ალტერნატივაა ფულის დაგროვებისთვის.

მიუხედავად იმისა, რომ ბაზარი გრძელვადიან პერსპექტივაში მზარდია, ფასები აქ ხშირად იცვლება და პროგნოზირება — თითქმის შეუძლებელია. ამიტომაც საფონდო ბირჟაზე შავი დღისთვის გადადებული ფული, შვილის სწავლის გადასახადი ან ორკვირიანი შვებულებისთვის გადანახული ფული არ უნდა ჩადო. მომდევნო ნაბიჯები კი საბროკერო კომპანიაში საინვესტიციო ანგარიშის შექმნა, რისკების გათვალისწინება, აქციების შერჩევა და ინვესტირების უსასრულო გზაზე შეუჩერებლად სვლაა.

ვაჭრობა/ინვესტირება დაკავშირებულია მაღალ რისკებთან და იმ შემთხვევაშიც კი, თუ რეკომენდაციების შესაბამისად არის განხორციელებული, შესაძლოა გამოიწვიოს არსებითი დანაკარგები, ისევე როგორც მოგება. თქვენს მიერ დეტალურად უნდა იქნეს გაანალიზებული, რამდენად მისაღებია თქვენთვის ვაჭრობა/ინვესტირება თქვენი ფინანსური მდგომარეობის გათვალისწინებით და შეგიძლიათ თუ არა აიღოთ თანხის დაკარგვის მაღალი რისკი. ვაჭრობის/ინვესტირების განხორციელება არანაირი ფორმით არ უზრუნველყოფს მოგებას.

გალტ & თაგარტი წამყვანი საინვესტიციო ბანკია საქართველოში, რასაც Global Finance-ის მრავალი ჯილდო ადასტურებს. კომპანია 20 წელია, ბაზარზე ფუნქციონირებს და როგორც ადგილობრივ, ისე საერთაშორისო მომხმარებლებს სთავაზობს ყველა ტიპის საინვესტიციო მომსახურებას: საბროკერო და კვლევით მიმართულებებს, საინვესტიციო ბანკინგს, აქტივებისა და ქონების მენეჯმენტს.

კომენტარები