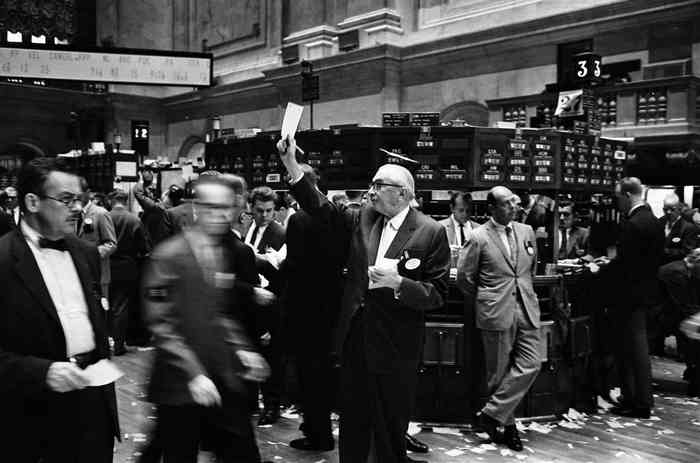

როგორ გარდაქმნა ტექნოლოგიებმა საფონდო ბირჟა

ფოტო: Wikimedia Commons

ტელევიზორს თვალს თუ ადევნებთ, განსაკუთრებით კი ამერიკულ არხებს, ალბათ ხედავთ, რომ საფონდო ბირჟა განხილვის საგანი ხშირად არის. პოლიტიკოსები და ბიზნესმენები ხშირად ამტკიცებენ, რომ ქვეყნის ეკონომიკა ფინანსურ ინსტიტუტებზე ძალიან დამოკიდებულია. მეტიც, იმასაც ამბობენ, რომ საფონდო ბირჟა ქვეყნის ეკონომიკურ მდგომარეობას ასახავს.

იმასაც შეამჩნევდით, რომ დიდი ხნის მანძილზე არაერთი სმარტფონი, მაგალითად iPhone წინასწარ დაყენებული Stocks აპლიკაციით იყიდებოდა. უცხო თვალისთვის, მსგავს აპლიკაციაზე უბრალოდ კომპანიის სახელები წერია და მწვანე ან წითელი რიცხვები, რომლებიც აქციების ფასის ზრდას ან კლებას აჩვენებს.

საფონდო ბირჟა შეიძლება ითქვას, რომ მე-17 საუკუნეში შემთხვევით შეიქმნა. დღეს ის ყველასთვის ხელმისაწვდომია, სხვადასხვა კომპანიის, მაგალითად Google-ის ან Amazon-ის აქციების ყიდვა თქვენც, სახლიდან გაუსვლელად შეგიძლიათ. მაშინ, როცა თავის დროზე კომპანიების აქციებზე წვდომა ასეთი მარტივი არ იყო.

თავის დროზე შეიქმნა ცალკეული კომპანიები, რომლის აგენტებიც კაპიტალს სხვადასხვა კომპანიებში აბანდებნდნენ, ანუ ყიდულობდნენ სხვა კომპანიების აქციებს, რათა მოგვიანებით უფრო მაღალ ფასად გაეყიდათ. ადამიანებს, ვინც ამას აკეთებდნენ ბირჟის აგენტებს ან უბრალოდ ბროკერებს ეძახდნენ.

დღეს აქციებით ვაჭრობის დიდი ნაწილი მეტწილად ავტომატიზებულია. ანუ, იმის ნაცვლად, რომ აგენტმა დაურეკოს რომელიმე კომპანიას და უთხრას, რომ რაღაც რაოდენობის აქციას ყიდულობს ან ყიდის, ამას "მაღალ სიხშირეზე ვაჭრობის" (HFT) ალგორითმები აკეთებენ. რაც აქციების ბევრად სწრაფ შესყიდვა-გაყიდვას უზრუნველყოფს.

ვაჭრობის დიდი ნაწილის ალგორითმებზე გადაბარება ტექნოლოგიის დახვეწასთან ერთად დაიწყო, ამის შედეგი კი ისაა, რომ საფონდო ბირჟა ბევრად სენსიტიურია. ანუ, კომპანიების აქციების ფასი ბევრად სწრაფად შეიძლება შეიცვალოს. ერთ-ერთი კვლევის თანახმად, FOREX-ის ბაზარზე განხორციელებული ვაჭრობის 80%-ზე მეტი HFT ალგორითმებით ხორციელდება.

როგორ მუშაობს ალგორითმული ვაჭრობა და რას ნიშნავს ეს საფონდო ბირჟებისთვის, ისევე როგორც გლობალური ეკონომიკისთვის? ეს ის საკითხებია, რომლებსაც ამ სტატიაში განვიხილავთ.

საფონდო ბირჟა საკმაოდ მარტივი რამეა

ერთ-ერთი პირველი საფონდო ბირჟა ჰოლანდიაში, 1634 წელი

1600-იან წლებში საზღვაო ვაჭრობა ეკონომიკის ძალიან მნიშვნელოვანი ნაწილი იყო. ინდუსტრიული რევოლუცია ჯერ დაწყებული არ ყოფილა, შესაბამისად, დომინანტური ეკონომიკური სისტემა მერკანტილიზმი იყო. სამეფოების რჩეულ სავაჭრო ხომალდებს სელი, მატყლი, ოქრო და აბრეშუმი გადაჰქონდათ.

სამეფოს გარდა, სავაჭრო კომპანიები დიდებულებსაც ჰქონდათ, რომლებიც მეზღვაურებს და ვაჭრებს ქირაობდნენ. დროთა განმავლობაში, ვაჭრობა შედარებით უფრო კომერციული გახდა და ვაჭრები დაფინანსების წყაროებს ეძებდნენ. ვაჭრები დიდებულებს გაკეთებული მოგების წილს, ინვესტიციის სანაცვლოდ სთავაზობდნენ.

ანუ, ერთი ადამიანი, გამოყოფდა თანხას ეკიპაჟისთვის, რის შედეგადაც ნავაჭრი პროდუქციიდან მოგების რაღაც წილს აიღებდა, მეორე კი დააფინანსებდა ინფრასტრუქტურას და ისიც წილში გავიდოდა. ეს აქციებით ვაჭრობის ერთ-ერთი მარტივი მაგალითია. მსხვილ ინვესტორებს შეეძლოთ სავაჭრო ხომალდის მუშაობაში წვლილი შეეტანათ, მაგალითად მას, ვინც ინფრასტრუქტურას აფინანსებდა, შეეძლო საშენი მასალები შეერჩია და ა.შ.

ერთ-ერთი პირველი ფორმალური საფონდო ბირჟა ამსტერდამში გაკეთდა, სადაც ადამიანებს სხვადასხვა კომპანიების აქციების ყიდვა შეეძლოთ. აქცია, რეალურად, კომპანიის წილია, რომლის ფასიც კომპანიის წარმატებიდან და აქციებზე არსებული მოთხოვნიდან გამომდინარეობს.

უამრავი და მრავალნაირი საფონდო ბირჟა არსებობს, არსებობს ლოკალური და საერთაშორისო ბირჟები, არსებობს საბანკო და ვალიუტის ბირჟები და ა.შ.

როგორ გაიზარდა საფონდო ბირჟების მნიშვნელობა

ნიუ იროკის სავალუტო ბირჟა

ტექნოლოგიურ პროგრესთან ერთად, აქციებით ვაჭრობა გამარტივდა. ადრე, აქციების გაყიდვა ისევე მიმდინარეობდა, როგორც ვაჭრობა სასოფლო სამეურნეო პროდუქტების ბაზარზე. ანუ ადამიანები ერთ ადგილას იკრიბებოდნენ და სხვადასხვა კომპანიების აქციებს ყიდულობდნენ.

ტელეფონის და ფაქსის ფართო გამოყენებასთან ერთად, ეს პროცესი მეტწილად დისტანციური გახდა. გაჩნდა სააგენტო კომპანიები, საიდანაც კომპანიები აგენტებს ქირაობდნენ, ისინი კი მათ მაგივრად ვაჭრობდნენ. ეს იგივენაირი რამაა, როგორც მარკეტინგული კომპანიის დაქირავება. ანუ, როცა კორპორაცია ფულს უხდის მარკეტინგულ კომპანიას, რომელიც რეკლამებზე და ხანდახან PR-ზე ზრუნავს.

საფონდო ბირჟებზე ხშირად ისეთ კომპანიებში აბანდებენ ფულს, რომელსაც განვითარების პოტენციალი აქვს. მაგალითად, შეიძლება ისეთ კომპანიაში დააბანდოთ ფული, რომელიც აწმყოში არც ისე დიდია, თუმცა რევოლუციურ პროდუქტზე მუშაობს, რომლის გაყიდვის შემდეგაც, მისი გაყიდვები მნიშვნელოვნად გაიზრდება. თუ თქვენმა გეგმამ გაამართლა, შესყიდული აქციები, მოგვიანებით, ძვირად შეგიძლიათ გაყიდოთ.

დიდი ხნის მანძილზე საფონდო ბირჟები გლობალურ პოლიტიკურ კლიმატზე იყვნენ დამოკიდებული. ამის ნათელი ილუსტრაცია ცივი ომის დროინდელი სამხრეთ ამერიკაა. მეოცე საუკუნის 50-იან წლებამდე, სამხრეთ ამერიკის აგრონომიული რესურსის საკმაოდ დიდი ნაწილის მფლობელები და მეწილეები ამერიკული კომპანიები იყვნენ და სამხრეთ ამერიკის ბაზარი საკმაოდ საიმედოდ გამოიყურებოდა. თუმცა, 50-იანებში სამხრეთ ამერიკულ ქვეყნებში კომუნისტური, სოციალისტური და ლეიბორისტული მოძრაობები ძალიან პოპულარული გახდა და იმდროინდელ ადგილობრივ ავტოკრატიული თუ ავოტრიტარულ მთავრობებს დაუპირისპირდა.

მსგავსი მოძრაობების ერთ-ერთი მიზანი ხშირად "სტრატეგიული მნიშვნელობის რესურსების" ნაციონალიზაცია იყო, რაც ამერიკელ ინვესტორების ინტერესებს საფრთხეს უქმნიდა. შესაბამისად, ისეთი კომპანიების აქციების ფასი, რომლებიც სამხრეთ ამერიკაში ოპერირებდნენ, შემცირდა. ამას უამრავი პოლიტიკური იმპლიკაცია აქვს, რომელიც ჩვენი განხილვის საგანს ცდება.

მნიშვნელოვანი აქ ისაა, რომ საფონდო ბირჟა, დროთა განმავლობაში, ეკონომიკის საკმაოდ პოტენტური ნაწილი გახდა, რომლის მოქმედებაც ყველაზე მეტად დროზე არის დამოკიდებული. თუ ინვესტორს მოლოდინი აქვს, რომ რაიმე კომპანიაში მისი აქციები უფასურდება, მაშინ ის საკუთარი წილის გაყიდვას ეცდება, სანამ წაგებაში წავა. ინვესტორი, რომელიც ყველაზე ადრე შენიშნავს აქციების გაუფასურების პოტენციალს, დაწინაურებულ პოზიციაშია, რადგან ის მანამდე მოახერხებს წილის გაყიდვას, სანამ მისი ფასი თავდაპირველ შენაძენს ჩამოცდება.

მაღალი სიხშირის ვაჭრობის ალგორითმები

ფოტო: Getty Images

საფონდო ბირჟის ავტომატიზაცია ყველაზე თვალსაჩინო განვითარებულ ქვეყნებშია, სადაც ეკონომიკური აქტივობის დიდი წილი ფინანსურ ინსტიტუტებზე მოდის. მეორე მსოფლიო ომის შემდეგ, ამერიკულმა და ევროპულმა კომპანიებმა ქარხნების გატანა ძირითადად აზიაში დაიწყეს, სადაც მათი პროდუქცია იწყობოდა. ეკონომიკაში ფინანსური ინსტიტუტების მზარდ როლს ეკონომიკის ფინანსიალიზაცია ეწოდება.

საფონდო ბირჟაზე ვაჭრობაში მონაწილე კომპანიები ყიდულობენ ან უკვეთავენ ალგორითმებს, რომლებიც ვაჭრობას ავტომატურად ახორციელებენ. მანქანური დასწავლის დახვეწასთან ერთად, ეს ალგორითმები სხვადასხვა აქციების ფასებს, ადამიანებთან შედარებით ბევრად მაღალი სიზუსტით აკეთებენ.

სპეციალიზირებული ალგორითმები ათასობით აქციას ხშირად ავტომატურად ყიდულობენ და ყიდიან, შესაბამისად, საფონდო ბირჟაზე კომპანიის აქციების ფასი წამებში კლებულობს და იმატებს.

მაღალი სიხშირის ვაჭრობა რეალურუად 1930-იან წლებში დაიწყო, როცა კომპანიების აქციებს ტელეგრაფის მეშვეობით ყიდულობდნენ და ყიდდნენ, თუმცა საფონდო ბირჟაზე კომპიუტერული სისტემების ინტეგრაცია1970-იან წლებს უკავშირდება, როცა ნიუ იორკის სავალუტო ბირჟაზე DOT სისტემის (Designated order turnaround) გამოყენება დაიწყეს.

ეს სისტემა აქციებს სხვადასხვა "სავაჭრო პოსტებზე" ამისამართებდა და აქციების ფასის, ისევე როგორც გაყიდვების რეალურ დროში დანახვის შესაძლებლობას იძლეოდა. 1984 წელს პოპულარული გახდა "ღია ავტომატური შეტყობინებების სისტემა" — OARS, რომელიც სპეციალისტებს "ბაზრის წმენდისთვის" საჭირო ფასების დადგენაში ეხმარებოდა.

"ბაზრის გაწმენდა" (market cleaning) არის პროცესი, რომლის ფარგლებშიც კომპანია პროდუქტის ფასს (ამ შემთხვევაში აქციის) მასზე არსებულ მოთხოვნას უტოვებს ისე, რომ ჭარბი პროდუქტი აღარ დარჩეს. ფასდაკლებები განსხვავებულ პროდუქციაზე ხშირად სწორედ ამიტომ წესდება, რომ გარკვეული პროექტი სრულად გაიყიდოს, ისე რომ კომპანიას ფინანსური დანაკარგი არ ჰქონდეს. მეორენაირად რომ ითქვას, OARS სისტემა მოვაჭრეებს აქციის ფასების განსაზღვრაში ეხმარებოდა.

ოდნავ მოგვიანებით, თანამედროვე ალგორითმული ვაჭრობის ჩანასახი გაჩნდა. სპეციალურად შექმნილმა ალგორითმებმა ბაზარზე აქციების ყიდვა-გაყიდვა "შეფუთვებად" დაიწყეს. ანუ, პროგრამა იღებდა 15 აქციას და ერთ შეფუთვაში ყიდდა, თუ მაგალითად მათი ფასი მილიონ დოლარს გადაცდებოდა. ამ დროს საფონდო ბირჟაზე გაჩნდა ეგრეთ წოდებული "სამომავლო კონტრაქტების ბაზრები".

"სამომავლო კონტრაქტი" არის ლეგალური შეთანხმება, რომლის მიხედვითაც კონკრეტული პროდუქცია, მაგალითად აქცია, კონკრეტულ დროს, კონკრეტულ ფასად გაიყიდება.

ავტომატიზაცია არ ნიშნავს უსაფრთხოებას

ფოტო: Getty Images

მიუხედავად იმისა, რომ საფონდო ბირჟებზე ვაჭრობაში ჩვეულებრივი ადამიანებიც მონაწილეობენ და Apple-ის ერთი-ორი აქცია თქვენც შეგიძლიათ იყიდოთ, ძირითადი ფინანსური აქტივობა მაინც უზარმაზარ კორპორაციებს შორის მიმდინარეობს, იქნება ეს სადაზღვეო კომპანიები, საბროკერო ფირმები, ბანკები თუ საინვესტიციო ფონდები.

ეკონომიკის ფინანსიალიზაცია, ანუ როცა მშპ-ში ძალიან დიდი წილი ფინანსურ ინსტიტუტებს უჭირავთ, ხშირად ეკონომიკას "სპეკულატიურს" ხდის, რაც რისკებთან არის დაკავშირებული. ეკონომიკაში სპეკულაცია ისეთი რამის შესყიდვას ეწოდება, რომელიც აწმყოში ღირებული არ არის, თუმცა მომავალში შეიძლება უფრო ღირებული გახდეს.

მარტივად რომ ვთქვათ, საინვესტიციო ფირმები და ზოგადად, ფინანსური ინსტიტუტები ძალიან დიდ თანხას დებენ ისეთი რაღაცების შესყიდვაში, რომლის წარმატებაც გარანტირებული არაა და შეიძლება მისი პოტენციური ღირებულება არასწორად იყოს გაანგარიშებული.

როცა საფონდო ბირჟაზე "სპეკულატორები" ბევრ აქციას ყიდულობენ, რომელიც თითქოს მაღალი ღირებულების არ არის, მისი ფასი იზრდება იმიტომ, რომ აქციების რაოდენობა ლიმიტირებულია, ეს სხვა საინვესტიციო კომპანიებს უქმნის წარმოდგენას, რომ ზემოხსენებული აქციების შესყიდვა კარგი იდეაა. შედეგად აქციებზე, რომელთა ფასი მაღალია, მაგრამ "რეალური ღირებულება" (intrinsic value) ბევრად დაბალია, მაღალი მოთხოვნა ჩნდება. წარმოიქმნება მანკიერი წრე, როცა ბევრი რისკიანი ინვესტიცია კეთდება, ამის შედეგად "ეკონომიკური ბუშტი" წარმოიქმნება.

ხშირად კომპანიები დაბალი ღირებულების აქციების ყიდვას ისე აგრძელებენ, რომ აქციების რისკიანობას მალავენ, მსგავსი "საბაზრო მანიპულაცია" ბევრგან არალეგალურია და თაღლითობად მიიჩნევა. ბუშტი შეიძლება ნებისმიერ მომენტში გასკდეს, რამაც შეიძლება, ყველაზე ცუდ შემთხვევაში, ეკონომიკური რეცესია გამოიწვიოს. მსგავსი რამ 2008 წელს ამერიკაში მოხდა, როცა გაირკვა, რომ მილიონობით რისკიანი იპოთეკური ობლიგაცია იყიდებოდა ისე, რომ ინვესტორებს ამის შესახებ წარმოდგენაც არ ჰქონდათ.

საფონდო ბირჟის ავტომატიზაცია ზემოხსენებულის საფრთხეს ზრდის. 2010 წლის 6 მაისს აშშ-ის საფონდო ბირჟას "ელვისებრი კრიზისი" ჰქონდა, რომელიც 36 წუთს გაგრძელდა. ამ პერიოდში აქციები ნახევარი საათის მანძილზე გაუფასურდა. ამის ერთ-ერთი სავარაუდო მიზეზი ისაა, რომ მაღალი სიხშირის ალგორითმების გამოყენებით საინვესტიციო ფონდმა აქციების ძალიან სწრფად გაყიდვა დაიწყო, რაც დანარჩენი საფონდო ბირჟისთვის იმის მანიშნებელი იყო, რომ აქციები უფასურდებოდა.

მსგავს ტაქტიკებს ხშირად მოვაჭრეები განგებ მიმართავენ. მაგალითისთვის, მოვაჭრეები ალგორითმების დახმარების ძალიან სწრაფად ყიდიან და ყიდულობენ აქციებს იმისთვის, რომ მოთხოვნა ხელოვნურად გაზარდონ. ეს პრაქტიკა დღეს ბევრ ქვეყანაში არალეგალურია.

2012 წლის 1 აგვისტოს Knight Capital Group-ს ტექნოლოგიური ხარვეზის გამო, ავტომატური სავაჭრო სისტემა გაუფუჭდა, რის გამოც კომპანიამ 440 მილიონი აშშ დოლარი დაკარგა.

საფონდო ბირჟის მომავალი და ეკონომიკა

Wall Street-ის ცნობილი ხარი

ფოტო: Wikimedia Commons

აშშ-ის საფონდო ბირჟას რომ შეხედოთ, აღმოაჩენთ, რომ ის რეკორდულად მაღალ მაჩვენებლებს აღწევს, მიუხედავად იმისა, რომ ქვეყანაში პანდემიის გამო ასობით ათასი ადამიანი დაიღუპა და უამრავმა ადამიანმა სამსახური დაკარგა. ეს გასაკვირი არც არის, რადგან საფონდო ბირჟა ეკონომიკას არ ასახავს.

საფონდო ბირჟის წარმატება რამდენიმე ათეული ყველაზე მსხვილი კომპანიის საფუძველზე განისაზღვრება. ვაჭრობის ძალიან დიდი ნაწილი კი საფონდო ბირჟაზე არც ფიქსირდება. შესაბამისად, დიდი კომპანიების წარმატება ქმნის ილუზიას, რომ ეკონომიკა "კარგ" მდგომარეობაშია.

ავტომატიზირებული ვაჭრობის დიდი ნაწილი ტოტალიზატორს წააგავს, სადაც ალგორითმები ყიდულობენ და ყიდიან ისეთ აქციებს, რომლებსაც წარმატების პოტენციალი აქვთ. ეს აქციები კი ხშირად ხელშესახებ ეკონომიკურ აქტივობასაც კი არ ასახავს. საფონდო ბირჟის დიდი ნაწილი, უბრალოდ, ფსონების დადებაა.

ავტომატიზირებული სისტემების იმპლემენტაცია საფონდო ბირჟის წარმატებისთვის მნიშვნელოვანია. როგორც ვთქვით, აქციების ყიდვა-გაყიდვის ეფექტიანობა დროზე მნიშვნელოვნად არის დამოკიდებული.

მაგალითად, კომპანიები ხშირად იყენებენ ალგორითმებს, რომლებიც საინფორმაციო სტატიების ანალიზს აკეთებენ და ინვესტორებს ახალ ინფორმაციას წამებში აწვდიან. Dow Jones, მაგალითად, სხვადასხვა ქვეყნებში საპროცენტო განაკვეთების ცვლილების შესახებ ინფორმაციას ავტომატურად აქვეყნებს. ერთ-ერთი სარეკლამო კამპანიის ფარგლებში, Dow Jones-ში ამტკიცებდნენ, რომ მათმა ალგორითმმა ინვესტორებს Bank of England-ის საპროცენტო განაკვეთის შესახებ, სხვა წყაროებთან შედარებით, 2 წამით ადრე ამცნო. ეს 2 წამი მნიშვნელოვანია იმიტომ, რომ როგორც ვთქვით, მაღალი სიხშირის ალგორითმები ათობით ათას აქციას წამებში ყიდულობენ და ყიდიან.

დროთა განმავლობაში საფონდო ბირჟის ავტომატიზაციამ სავაჭრო პროცესი ისე დააჩქარა, რომ მასზე ზუსტი დაკვირვება შესაბამისი პროგრამული უზრუნველყოფის გარეშე შეუძლებელი გახდა. ისიც აღსანიშნავია, რომ ვაჭრობისას ალგორითმის დანახული პოტენციური სარგებელი ადამიანისთვის ხშირად გაუგებარია. პროგრამა უბრალოდ რიცხვებს ჭამს და გადაწყვეტილებას იძლევა. თუმცა, ეს სისტემა მუშაობს და ბევრად ნაკლებ შეცდომას უშვებს, მიუხედავად იმისა, რომ ხანდახან ეს შეცდომები კომპანიებისთვის შეიძლება დიდი ზარალის წყარო გახდეს.

საბოლოოდ, მიუხედავად იმისა, რომ საფონდო ბირჟის მოქმედების ლოგიკა საკმაოდ მარტივია, ტრანზაქციების და აქტივობის კოლოსალური მასშტაბის გამო, წესიერად არავინ იცის ბირჟაზე რა ხდება. ამ პროცესების ავტომატიზაცია კი ვაჭრობას ძალიან აჩქარებს. ასე რომ, შემდეგზე თუ თვალს მოკრავთ პოლიტიკოსს, რომელიც საფონდო ბირჟაზე ლაპარაკობს, დიდი ალბათობით, მას წარმოდგენა არ აქვს რაზე საუბრობს.

კომენტარები