რას ცვლის ღია ბანკინგი და როგორია ამ კუთხით ფინტექ კომპანიების შესაძლებლობები — ProductTank Tbilisi

ვებინარის მიმოხილვა.

ფოტო: secure.meetupstatic.com

31 მაისს ProductTank Tbilisi-ის კიდევ ერთი შეხვედრა გაიმართა, რომლის მთავარი თემაც ღია ბანკინგში ფინტექ პროდუქტების შექმნა იყო. ProductTank არაფორმალური შეხვედრების სერიაა, რომელიც ყოველთვიურად მასპინძლობს სტარტაპ დამფუძნებლებს, პროდუქტ მენეჯერებს, დიზაინერებსა და დეველოპერებს. ისინი მსმენელებს თავიანთ გამოცდილებას თბილისის მულტიფუნქციურ სივრცეებში უზიარებენ ხოლმე, წელს კი, პანდემიის გამო, ამ ღონისძიებამაც Zoom-სა და Facebook Live-ში გადაინაცვლა.

აღსანიშნავია, რომ საქართველოში წელს პირველად ჩაეშვა ღია ბანკინგი. ამის საპასუხოდ, შეხვედრაზე მოწვეულნი იყვნენ სპიკერები ფინტექ კომპანიებიდან, რომლებმაც ღია ბანკინგის შესაძლებლობებზე ისაუბრეს და მსმენელებს თავიანთი ხედვა და გამოცდილება გაუზიარეს.

შეხვედრის მოდერატორი გიორგი კინწურაშვილი იყო — საქართველოს ბანკის ციფრული საბანკო ეკოსისტემის სამსახურის უფროსი. რაც შეეხება სპიკერებს, პირველ გამოსვლას ევროპის ღია ბანკინგის პირველი API-ის — Nordigen-ის თანადამფუძნებელი და მთავარი აღმასრულებელი დირექტორი, როლანდს მესტერსი გაუძღვა. მეორე გამომსვლელი კი ირაკლი აგლაძე იყო — ღია ბანკინგის მიმართულების ხელმძღვანელი ANNA Money-ში — ფინტექ სტარტაპში, რომელიც გაერთიანებული სამეფოს ბიზნესებსა და ცალკე მოვაჭრეებს მიმდინარე ანგარიშებითა და ბარათებით უზრუნველყოფს. აღსანიშნავია, რომ ANNA-მდე ირაკლი მართავდა თავის სტარტაპ Combine-ს ასევე ღია ბანკინგის სფეროში და იგი სხვადასხვა SME-ზე ორიენტირებული სერვისების მენეჯერიც იყო.

ღია ბანკინგი

ფოტო: miro.medium.com

სანამ სპიკერების მოხსენებებზე გადავალთ, მოკლედ მიმოვიხილოთ ის, თუ რას ნიშნავს ღია ბანკინგი. გიორგი კინწურაშვილის განმარტებით, ღია ბანკინგი არის რეგულაცია, რომლის მიზანიც ბანკის ტექნოლოგიური ინფრასტრუქტურის ხელმისაწვდომობის გაზრდაა.

როგორც ვიცით, ბანკებში მომხმარებლების შესახებ არსებობს ძალიან ბევრი მონაცემი, რომლებიც მხოლოდ ამ მომხმარებლებისთვის და ბანკებისთვისაა ხელმისაწვდომი. თუმცა, შესაძლებელია, ანგარიში გვქონდეს ერთ ბანკში და უფრო მეტად მოგვწონდეს სხვა ბანკის ტექნოლოგიური გამოსავლები.

გასულ ათწლეულებში საბანკო და ფინანსურ სფეროში გაჩნდა ძალიან ბევრი სტარტაპი, რომლებიც, ბანკებთან შედარებით, ხშირად უკეთ უწყობენ ფეხს ციფრულ ინოვაციებს ამ სფეროში. თუმცა, ხშირად ასეთ სტარტაპები, რომლებსაც, მაგალითად, აქვთ კარგი ციფრული საბანკო პლატფორმა აპლიკაციისთვის თუ სერვისისთვის, არ არიან მზად იმისთვის, რომ ბანკად ჩამოყალიბდნენ. სწორედ ამ კონკურენციის ხელშეწყობისთვის ევროპაში გაჩნდა ინიციატივა, დაევალდებულებინათ ბანკები, საბანკო ინფრასტრუქტურა (კლიენტის საბანკო ანგარიშების, გადახდის განხორციელების და ა.შ.) და სხვა მსგავსი ტექნოლოგიური პროცესები ხელმისაწვდომი გაეხადათ სხვა კომპანიებისთვისაც. ბანკი ვალდებულია, მომხმარებლის მოთხოვნის შემთხვევაში, მის ინფორმაციაზე წვდომა მისცეს მესამე მხარესაც — იქნება ეს სხვა აპლიკაცია, სტარტაპი თუ ა.შ.

ამან შედეგად მოიტანა მომხმარებლის ახალი გამოცდილება, ახალი ბიზნეს მოდელების გაჩენა და ახალი იდეების დაგროვება ამ სფეროში. საქართველოში ეს რეგულაცია ამჟამად პირველ ეტაპზეა, სადაც მონაცემები მხოლოდ ბანკებს შორის არის ხელმისაწვდომი, შემდეგ ეტაპზე კი, რომელიც, სავარაუდოდ, სექტემბრის ბოლომდე იქნება მიღწეული, მონაცემები ხელმისაწვდომი გახდება ფინტექ კომპანიებისთვისაც. იქამდე კი, გიორგის თქმით, ფინტექ კომპანიებს დიდი დრო აქვთ იმაზე ფიქრისთვის, თუ როგორ შეუძლიათ შეცვალონ თავიანთი ბიზნეს მოდელი და მოიძიონ ინოვაციური გზები პრობლემების გადასაჭრელად.

ასევე იხილეთ: შემდეგი პოდკასტი #4: ღია ბანკინგი, ანუ როგორია მომავალი

ახლა კი, უკვე შეგვიძლია სპიკერების გამოსვლების მიმოხილვაზეც გადავიდეთ.

როლანდს მესტერსი — ღია ბანკინგის შესაძლებლობები

როგორც აღვნიშნეთ, როლანდსი Nordigen-ის მთავარი აღმასრულებელი დირექტორია, რომელიც ასევე ღია ბანკინგის იდეის კვალდაკვალაა შექმნილი.

Nordigen ევროპაში Premium ღია ბანკინგის პირველი პლატფორმაა, რომელიც ეხმარება ბიზნესებს, დაუკავშირდნენ ევროპის დიდ ბანკებს და მოიპოვონ მათგან მონაცემები კრედიტის გაცემის, დაფინანსების, პირადი ფინანსების მენეჯმენტისა და იდენტობის ვერიფიკაციისთვის.

კომპანია როლანდსმა რობერტს ბერნანსთან (პროდუქტის მთავარი დირექტორი) ერთად 5-6 წლის წინ დააარსა. ორივე მათგანს აინტერესებდა ფინანსები და თავდაპირველად, ისინი ბანკინგის მონაცემების ანალიტიკზე მუშაობდნენ. შემდეგ კი, როდესაც გაჩნდა შესაძლებლობა, გამხდარიყვნენ ბანკინგის მონაცემების აგრეგატორი კომპანია, ეს შანსი ხელიდან არ გაუშვეს და ამ მიმართულებით ლიცენზირებული დაწესებულება ჩამოაყალიბეს. დღეს Nordigen-ის მომხმარებლებისთვის ბანკის მონაცემებზე წვდომა უფასოა, მათ მხოლოდ იმ შემთხვევაში უწევთ ფულის გადახდა, თუ ამ მონაცემების ანალიზი და მათზე სხვადასხვა მოქმედებების ჩატარება უნდათ.

როგორც როლანდსი ყვება, ევროპაში 6000-მდე ბანკი და 2000-მდე სხვა ფინანსური დაწესებულებაა, რომლებსაც კანონი ავალდებულებს, ჰქონდეთ ბანკინგის გამართული API. ღია ბანკინგს ევროპაში PSD2 — Payment Services Directive 2 კანონი არეგულირებს. მისი თქმით, იმ შემთხვევაში, თუ ევროპაში რაიმე ახლის შექმნა გინდათ და ცდილობთ, თქვენი პროდუქტი, ვთქვათ, მილიონ მომხმარებლამდე გაიტანოთ, მაშინ უნდა დაუკავშირდეთ იმდენ ბანკს, რამდენსაც შეძლებთ და სწორედ ამ დროს იყენებენ ღია ბანკინგის API აგრეგატორს.

როლანდსის თქმით, აქამდე მომხმარებლების მონაცემებზე წვდომა მხოლოდ თვითონ მომხმარებლებსა და ბანკს ჰქონდა. იმ შემთხვევაში, თუ მესამე მხარისთვის იყო საჭირო მონაცემების გაზიარება, მომხმარებლებს უწევდათ ბანკის განცხადების გადმოწერა და მისი გაგზავნა ელ-ფოსტით, მესამე მხარესთან. ღია ბანკინგის აგრეგატორების გამოყენებით კი, შესაძლებელი გახდა კლიენტის მონაცემების მიგრაცია ნებისმიერ დროს, ან, უბრალოდ მესამე მხარისთვის მომხმარებლის ბანკის ანგარიშზე წვდომის მიცემა. ეს ყველაფერი, თავის მხრივ, ახალი სერვისების გაჩენას უწყობს ხელს.

"ღია ბანკინგი მომხმარებლებს მთელი რიგი სერვისებით სარგებლობის საშუალებას აძლევს მაშინ, როდესაც ამ სერვისებს მათ მათი რჩეული ბანკი არ სთავაზობს", — როლანდს მესტერსი.

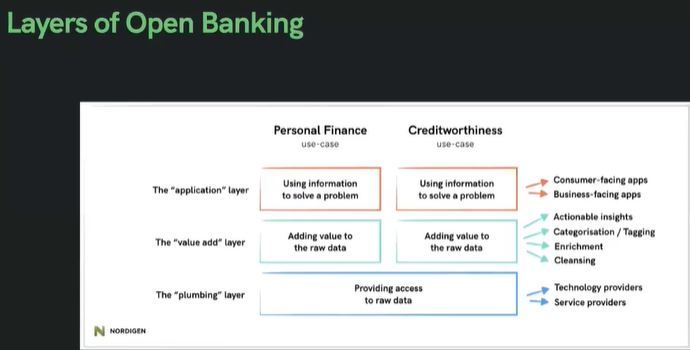

როლანდსმა ღია ბანკინგის გამოწვევებზეც ისაუბრა. მისი თქმით, შეიძლება PSD2 რეგულაციის ერთნაირი ჩარჩო მიიღოს ევროპის რამდენიმე ქვეყანამ, თუმცა რომელიმე ქვეყანამ გადაწყვიტოს, რომ მათ ამ კანონის სხვანაირი ფორმატი ურჩევნიათ, რაც ცოტა არეულობას იწვევს. მიუხედავად იმისა, რომ არსებობს PSD2, ბანკებს აქვთ ოფიციალურად რეგულირებად API-ები, რომელთა გამოყენება ლიცენზირებული ინსტიტუციებისთვის უფასოა, ამ მონაცემებზე წვდომის მოპოვება მაინც არაა მარტივი. სწორედ ამასთანაა დაკავშირებული ღია ბანკინგის ფენები.

სპიკერი გვიყვება, რომ ბაზარზე უმეტესად ორი ტიპის აპლიკაციებს ხვდება, რომლებიც ღია ბანკინგის მონაცემებს იყენებენ. პირველ ტიპს წარმოადგენს ის აპლიკაციები, რომლებიც ბანკის ანგარიშის მფლობელის მონაცემების საფუძველზე სწავლობენ იმას, თუ რამდენად სანდო პირებს წარმოადგენენ ისინი ამა თუ იმ მომსახურების მისაღებად. რაც შეეხება მეორე ტიპს — პირადი ფინანსების აპლიკაციებს, ისინი ანგარიშის მფლობელს საშუალებას აძლევენ, უკეთ გაერკვნენ საკუთარ ფინანსებში. აღსანიშნავია ისიც, რომ მუდმივად იკვეთება ახალი მიმართულებები ღია ბანკინგის აპლიკაციებში, თუმცა ევროპაში ზემოთ აღნიშნული ორი მიმართულებაა ყველაზე გავრცელებული.

დაბოლოს, 2019 წლიდან დღემდე ევროპაში უკვე 474 რეგისტრირებული დაწესებულებაა, რომლებიც ღია ბანკინგში არიან ჩართულნი. აქედან გამომდინარე, როლანდსის თქმით, ევროპაში ღია ბანკინგი "საკმაოდ კარგ ფორმაშია" და თუ საბანკო აპლიკაციის შექმნას გეგმავთ, მაშინ შეგიძლიათ თქვენი სამომავლო პროდუქტი ევროპაშიც გაიტანოთ და აქ გაზარდოთ მისი მასშტაბები.

"კარგი ისაა, რომ დღეს ღია ბანკინგის მრავალი მაგალითი არსებობს — შეგიძლიათ დააკვირდეთ და მათ შეცდომებზე ისწავლოთ", — ამბობს როლანდსი.

ირაკლი აგლაძე — ღია ბანკინგი მომხმარებლის გადმოსახედიდან

როგორც ირაკლი ყვება, მას ფინტექ სტარტაპებში მუშაობის საკმაოდ კარგი გამოცდილება აქვს. აქამდე იგი ბარსელონაში PFM — პირადი ფინანსების მართვის სტარტაპს ხელმძღვანელობდა, ახლა კი "იმედის მომცემი ბრიტანული სტარტაპის" — ANNA-ის (Absolutely No Nonsense Admin) ღია ბანკინგის განყოფილების ხელმძღვანელია.

ANNA Money მომხმარებლებს ბიზნეს ანგარიშისა და სადებეტო ბარათის მიღებაში ეხმარება. ისინი ასევე აკეთებენ ინვოისებს, აკვირდებიან თქვენს ხარჯებს და ალაგებენ თქვენი კომპანიის გადასახადებს.

ANNA Admin კი წარმოადგენს აპლიკაციას, რომელიც საშუალებას გაძლევთ, ფოტო გადაუღოთ ქვითრებს და თვალი ადევნოთ თქვენს საბანკო ანგარიშებს. გარდა ამისა, გასულ წელს გუნდმა ინვოისებზეც დაიწყო მუშაობა. ირაკლის თქმით, ANNA Admin-ს აქვს ყველა ის ფუნქცია, რომლებიც ბანკინგის აპლიკაციაში უნდა იყოს წარმოდგენილი, ამ სერვისების მისაღებად კი მომხმარებლებმა აპლიკაციას ღია ბანკინგის API-ების საშუალებით უნდა დაუკავშირონ უკვე არსებული ბანკის ანგარიში.

აღსანიშნავია ისიც, რომ ANNA მომხმარებლებს საშუალებას აძლევს, ნაღდი ფულის ნაცვლად QR კოდის საშუალებით განახორციელონ გადახდები. თუმცა, პანდემიის შემდეგ საჭირო გახდა გადახდის ონლაინ მეთოდის მოფიქრება და სწორედ მაშინ, გუნდმა Payment link-ები შემოიტანა — ამ შემთხვევაში, მოხმარებლებს შეუძლიათ კომპანიის ვებგვერდზე მხოლოდ იმეილით გაიარონ ვერიფიკაცია და განახორციელონ ონლაინ გადახდები ადამიანებთან ფიზიკური კონტაქტის გარეშე. რაც შეეხება ინვოისებს, ამ შემთხვევაში, მოქმედების შესრულება მხოლოდ QR კოდის დასკანiრებით — ბანკის მონაცემების შეყვანის გარეშეა შესაძლებელი.

ამჟამად ANNA Money-ის გაერთიანებულ სამეფოში რამდენიმე ათობით ათასი მომხმარებელი ჰყავს, მათი რიცხვი კი ყოველთვიურად იზრდება. როგორც ირაკლი ყვება, ANNA-ის მომხმარებლების 20% მათ ღია ბანკინგის API-ებით უკავშირებს საკუთარ ბანკის ანგარიშს. ბოლო ექვსი თვის მანძლზე, ღია ბანკინგის API-ებით გატარებული ტრანზაქციების მოცულობა 5-ჯერ გაიზარდა, მათ ინვოისებს კი მომხმარებლები იმაზე 3-ჯერ უფრო სწრაფად იხდიან, ვიდრე რეგულარულ ინვოისებს.

დასასრულს კი, გთავაზობთ ინგლისურენოვანი Live შეხვედრის ლინკს, სადაც შეგიძლიათ თავადვე მოუსმინოთ ორივე გამომსვლელს:

შეხვედრის ორგანიზატორი იყო Startup Büro, რომელიც ამ კუთხით საქართველოს ბანკთან, საქართველოს ფინტექ ასოციაციასთან და Dunkin-თან თანამშრომლობს.

კომენტარები